這話從陽光電源的嘴里說出來,實在很難不令人信服。

撰文 | 臨淵

制表 | 舟行

出品 | 星球儲能所

年初才坐上光伏市值第一股的寶座、成為全球最“值錢”光伏企業的陽光電源,在光儲行業雙雙受挫的上半年,業績卻再度創下歷史新高。

據陽光電源最新披露的財報顯示,其上半年實現營業收入310.2億元,同比增長8.38%;歸母凈利潤49.59億元,同比增長13.89%;扣非凈利潤則達到48.82億元,同比增長14.03%。

盡管較之去年同期383.55%的凈利增長以及至少翻一倍的營收水平,公司在上半年的業績增速已出現明顯放緩。

然而即便如此,陽光電源也已經是目前已公布半年業績情況的光伏上市公司之中盈利最高的一家,甚至是為數不多實現了凈利潤同比增長的行業龍頭。

值得留意的是,素以光伏逆變器領域全球霸主身份示人的陽光電源,在現下“哀鴻遍野”的光伏賽道自然足夠鶴立雞群。其儲能系統全球出貨量連續第八年位居中企第一的地位,也同樣不容忽視。

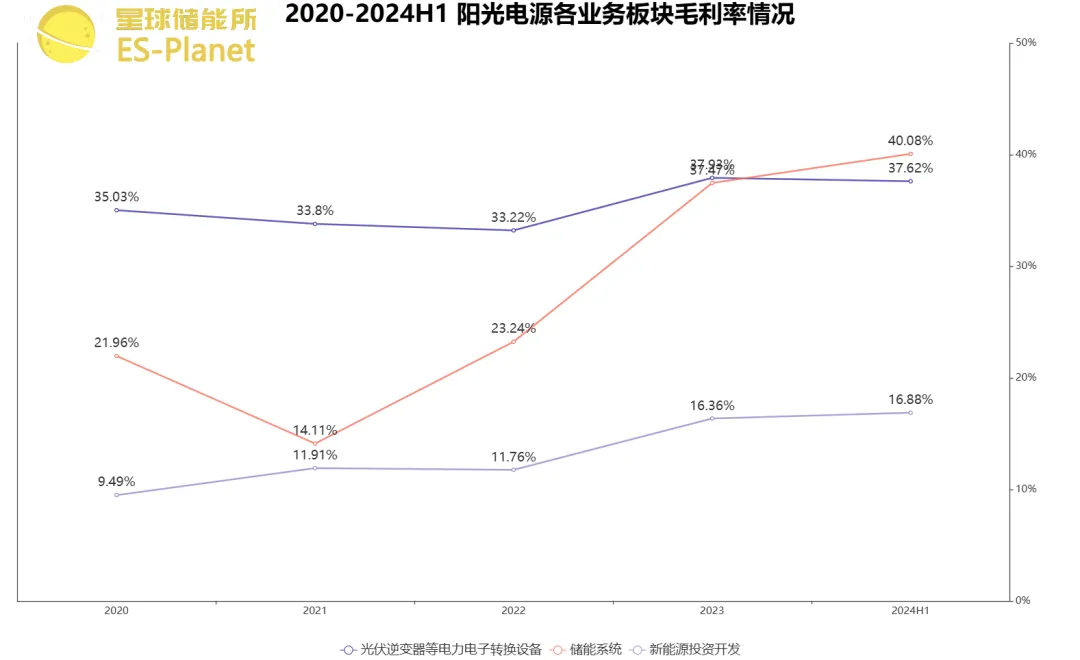

目前看來,陽光電源身上最令人無法忽視的,當屬其堪稱恐怖的毛利率水平。

※ 圖表:陽光電源各業務毛利率情況

來源:星球儲能所

今年上半年,公司儲能系統營收78.16億元,同比下滑8.3%。但其毛利率卻從2023年的37.47%飆漲至驚人的40.08%。

超過40%的儲能系統毛利率是個什么概念?

過去能在國內與陽光電源掰掰手腕的“系統集成之王”海博思創,2023年的儲能業務毛利率只有20.02%。

若這一對照還能姑且歸咎于海博思創自身近些年的毛利率下滑,作為鋰電全球霸主的寧德時代上半年儲能電池系統毛利率不過28.87%,多年受益于海外戶儲高利潤市場的派能科技半年度主營業務毛利率也僅有37.12%。

※ 圖表:陽光電源境內外收入占比

來源:星球儲能所

出色的毛利率表現背后,陽光電源在包括歐洲、美洲、中東、亞太等海外市場大肆擴張。

近五年來,公司境內外營業收入占比已幾乎持平。

據財報顯示,陽光電源目前已與Algihaz簽約了7.8GWh中東最大儲能項目,與Atlas簽約了880MWh拉美最大獨立儲能電站,與Engie簽約800MWh歐洲最大儲能電站之一,與SSE簽約320MW/640MWh英國最大電池儲能項目并接入英國最高電壓等級電網等。

值得一提的是,幾乎與半年報發布同期,陽光電源在600多位投資者的線上調研中表示:暫時還沒有看到儲能天花板,預計未來會保持較高增速。

陽光電源稱,儲能需求場景較多。隨著新能源裝機量的提升,配儲比例在提升,配儲時長也在增加,同時電網調峰需求和對構網能力要求提升,也會加大儲能需求;

用戶側場景也越來越多,傳統高電價地區比如歐美,可以利用儲能進行套利,儲能需求還體現在工商業和戶用等獨立運行場景的領域;

另外無電地區,比如礦山、海島等,光儲也已逐步具備較好的經濟性,礦山市場的驅動因素也不僅在于電價優勢,更重要的是企業的環保責任意識可以提升品牌形象和社會聲譽。

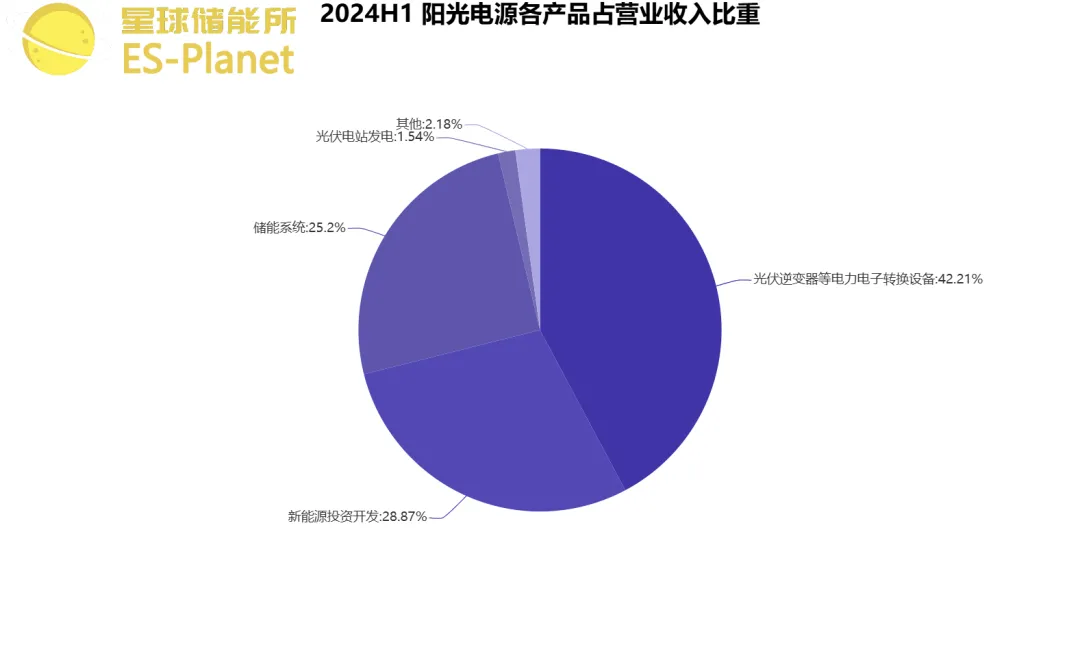

※ 圖表:陽光電源各產品營收占比

來源:星球儲能所

“暫時還沒有看到儲能天花板”的說法加之相當樂觀的表態,從剛剛做到40.08%毛利率的陽光電源口中講出,實在很難不令人信服。

儲能見底了嗎?本身就已經是相當耐人尋味的話題。

在幾乎人人都將“內卷”掛在嘴邊的儲能行業,價格這一本應相當敏感的話題,自今年以來底線不斷受到突破,反倒是已經令人有些“談之無味”。

2023年底中標均價尚有0.79元/Wh的儲能系統招標,在6月中旬突破五毛大關后,到上個月已經有企業以0.435元/Wh的超低價完成中標。

※ 圖表:2023年儲能系統及EPC中標均價

來源:CNESA

價格底部看似已然相當“接近”,可誠如我們上述的幾家企業已經足以證明,毛利率遠沒有一卷到底。

事實上,僅以市場來看,企業無論是在國內還是海外都仍然大有可為。

據傳,曾毓群在“寧王的出海動員戰書”中表示:國內市場越來越卷,寧德時代的海外市場份額去年追平了LG,但仍有較多空間。

億緯鋰能也正是近年來加速海外布局以迅速上升行業身位的典型代表。

儲能的市場壓力真有那么大嗎?

比較有意思的是,隔壁光伏行業排名前五的阿特斯,今年上半年的總體業績表現并不樂觀,然而早自去年以來“儲能收入的增長就對光伏所導致的營收下滑實現部分抵消”。

今年上半年,其儲能業務實現銷售2.6GWh,同比增長3309%,第一季度大儲交付量就已經與2023年全年持平。

如此賺錢的儲能行業,遠遠沒有走到行業競爭的最后階段。伴隨近段時間碳酸鋰價格跌破8萬元/噸,儲能賽道恐怕還有很大的廝殺空間。

儲能見底了嗎?恐怕還早著呢。