去年曾一度實現千億規模融資的儲能賽道,整個上半年卻可能連個百億級別的零頭都達不到。

撰文 | 葉均

制表 | 葉均 舟行

出品 | 星球儲能所

今年以來,以往討論熱度居高不下、爆炸性消息頻出的儲能行業似乎正在進入一種詭異的“平寂”狀態。

若說是上半年就沒什么值得在意的行業新聞,其實并不確切。

儲能系統集采報價跌破五毛大關、浙江掀起儲能消防整改、頭部廠商齊齊邁入500Ah+大電芯/6MWh+大容量儲能時代……

變化一直在發生,但儲能最黑暗的日子顯然沒有到來。

從半年預報其實就不難看出,較之“隔壁”半年倒下數家上市公司、行業龍頭普遍陷入巨虧的光伏賽道,僅部分中上游企業受碳酸鋰價格影響業績有損的儲能行業,所謂“大洗牌”、“寒冬”的烈度實在算不上多高。

而倘若從資本視角審視2024年的儲能行業,去年以井噴式爆發接連投出天價估值“獨角獸”的儲能賽道,今年卻相當偃旗息鼓,幾乎很少有什么資本動向能引發全行業關注。

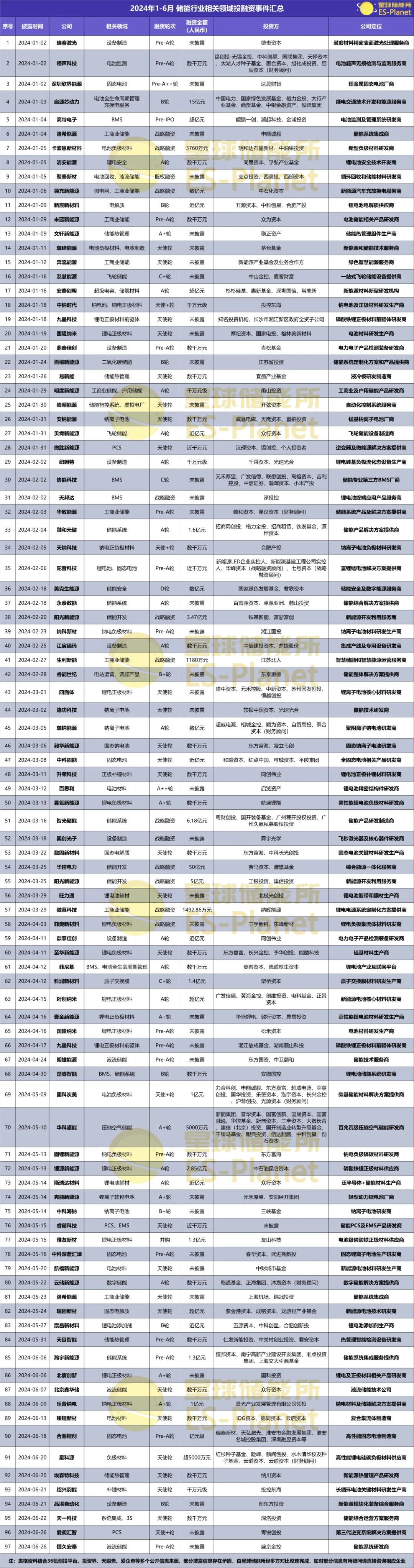

※ 圖表:2024H1 儲能投融資事件匯總

來源:星球儲能所

據星球儲能所不完全統計,2024上半年儲能行業相關領域投融資事件共計97起。

尚未破百的融資項目數量,連去年同期231次融資的一般水平都遠達不到。

若從融資規模來看則更是如此。

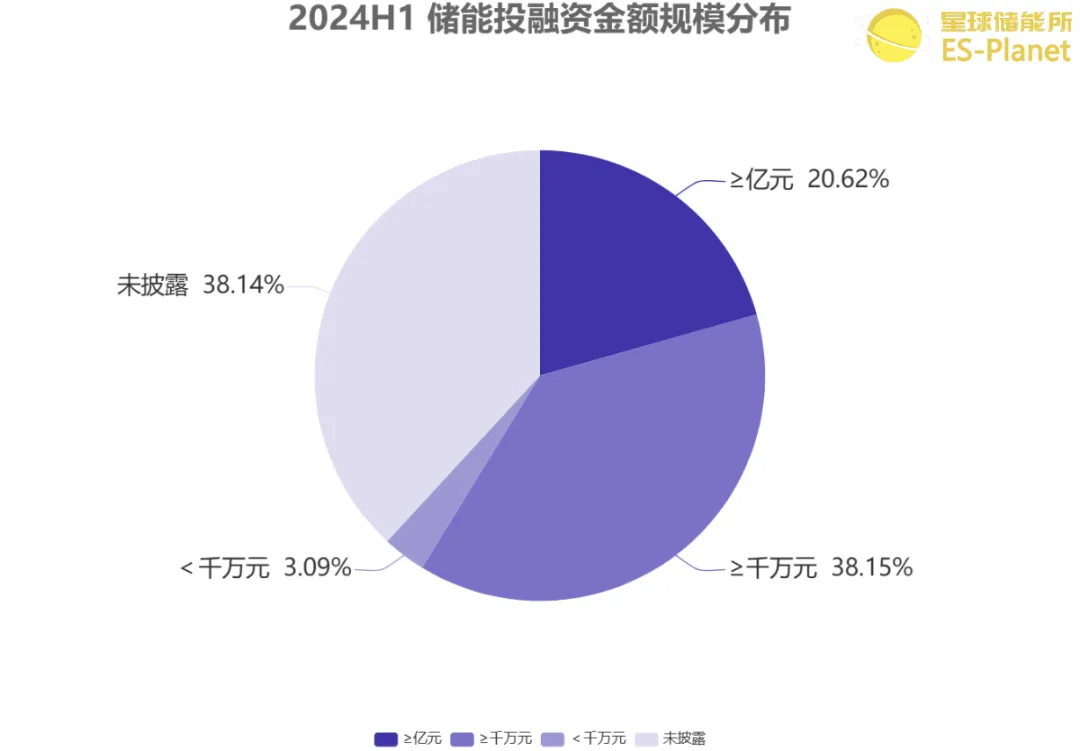

※ 圖表:2024H1 儲能投融資金額規模分布

來源:星球儲能所

上半年,儲能融資項目金額在億元以上的僅20個,除作為綜合能源一體化服務商的華控電力收下50億元戰略融資,實際拿到2億元以上融資的核心環節廠商都寥寥無幾。

這意味著,若以明確金額的投融資事件來看,去年曾一度實現千億規模融資的儲能賽道,整個上半年卻可能連個百億級別的零頭都達不到。

而這顯然,又與上半年多分布于B輪以前的儲能相關投融資事件所處輪次脫不開關系。

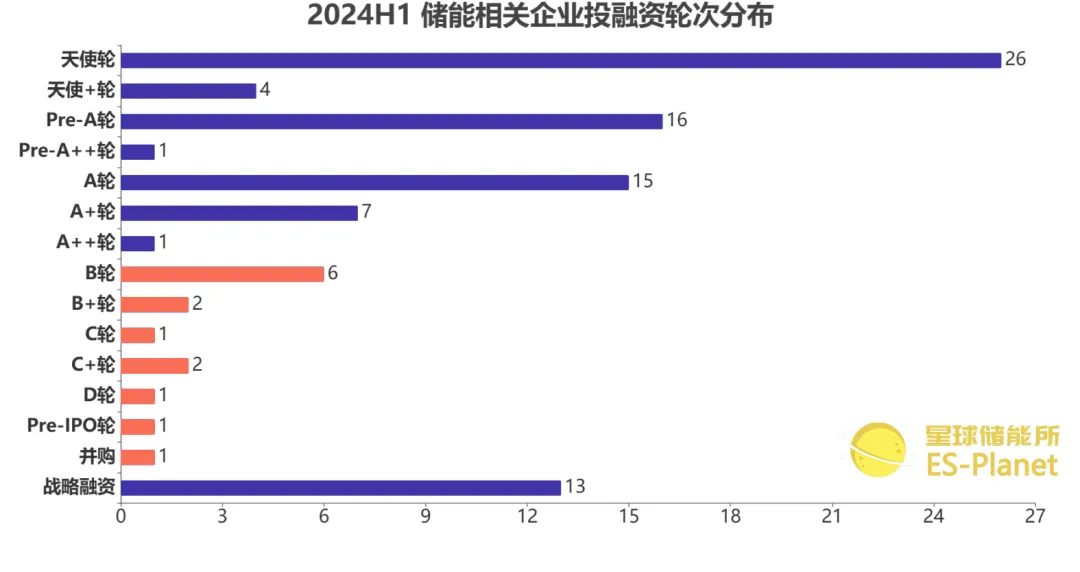

※ 圖表:2024H1 儲能投融資輪次分布

來源:星球儲能所

上半年,明確發生在B輪及以后的融資事件不過14個,而在B輪以前的融資則足有70個。其中尤以天使輪(26個)與Pre-A輪(16個)、A輪(15個)為最多。

值得一提的是,這里面不乏有企業為2023年以后才創業的賽道新玩家,甚至不在少數。

這同時意味著,今年上半年,投資方的目光大多放在“小而美”的初創企業身上,更傾向以天使投資人的身份入場。

種種跡象表明,資本已在一定程度上對儲能行業的“繁榮假象”祛魅。而頂尖的那部分頭部企業,也基本站穩了行業身位,到目前或成功上市、或IPO暴雷,暫時沒有新的“龐然大物”入場。

另為佐證的,是上半年獲得融資的儲能相關領域企業業務分布情況。

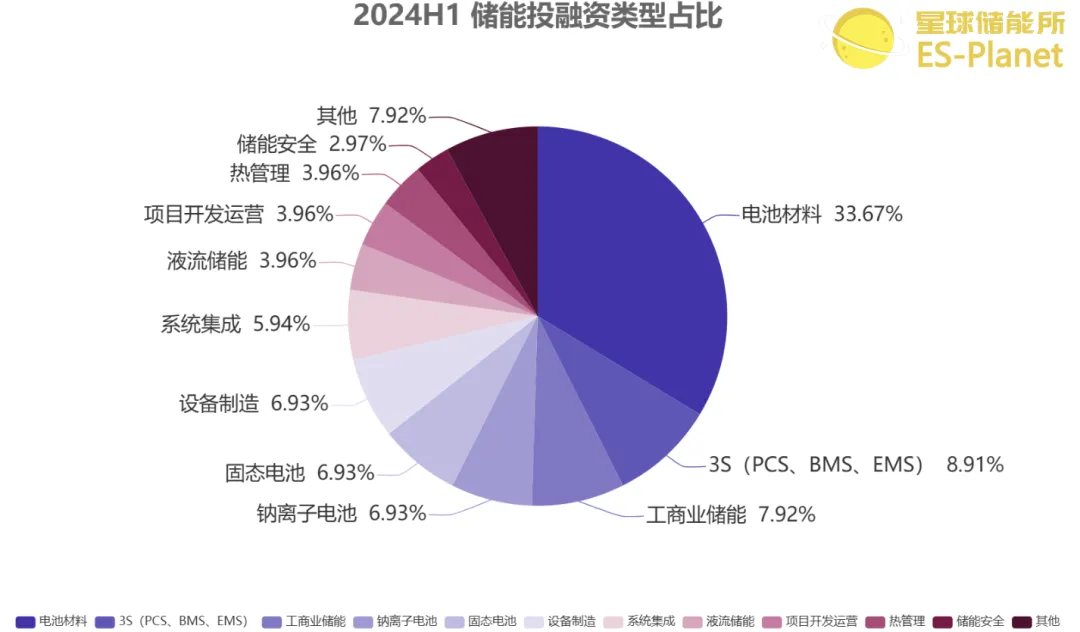

※ 圖表:2024H1 儲能投融資類型占比

來源:星球儲能所

事實上,熟悉儲能行業情況的讀者,從上表所反映的情況就不難感受到今年投融資的總體轉向。

即便當前電池產業鏈中上游正面臨一定程度的總體下行,然而電池材料還是成為了當之無愧的“投資首選”。

而上半年已“不太吃香”的系統集成類企業中,順利完成融資的也幾乎全部都是以工商業儲能業務為主的中小型企業。

也就在本篇稿件發出前的7月17日,主攻工商業儲能的華致能源才剛剛獲得來自超威集團的數千萬元融資,足見工商業儲能企業在資本市場上尋得出頭的機會還是不小。

另一值得關注的傾向,是對固態電池、鈉離子電池及二者相關材料研發生產企業的投資。

今年被幾度炒熱的固態電池,仍是接下來很長時間內鋰電行業最佳的“故事”所在;而資本對沒能火起來的鈉離子電池賽道也沒有放棄希望,甚至不乏有針對鈉離子固態電池企業的投資。

有意思的是,如果我們拿今年上半年儲能行業的投融資情況與過去一段時期都做個比較,就不難發現——

當前儲能領域相關的投資似乎多砸到了行業的“邊緣地帶”,而這又何嘗不與儲能行業自身在資本眼中的逐漸“邊緣化”相得益彰呢?