鋰電產業鏈中上游企業噩夢延續?

撰文 | 臨淵

出品 | 星球儲能所

行業下行周期的持續影響下,鋰電產業的“燃眉之急”,還是先燒在了鋰電產業鏈中上游。

據星球儲能所不完全統計,近期披露上半年業績報告的部分鋰電產業鏈中上游企業,包含鋰資源開發、鋰電材料在內的不少上市公司龍頭業已盡顯疲態,甚至尤以行業魁首最先“跌落神壇”。

※ 圖表:部分鋰電產業鏈中上游企業半年預報

來源:星球儲能所

15家業績下滑的企業中,11家上市公司的凈利潤下滑幅度均超過60%。

其中,以鋰業“雙雄”天齊鋰業、贛鋒鋰業的業績表現最為慘淡。

天齊鋰業上年同期實現64.52億元超高利潤,到今年上半年卻虧出個驚天反轉。公司上半年凈利潤預計虧損55.3億元~48.8億元,同比大降175.64%~185.71%。

贛鋒鋰業雖未達到如前者程度的天價虧損,卻也從去年同期的58.5億元凈利潤,一舉跌落至虧損7.6億元~12.5億元,同比下降112.99%~121.37%。

昔日江西首富李良彬,今年以來身家已大幅縮水140億元。

正如贛鋒鋰業在業績預報中所給出的原因,在過去的相當一段時間里,鋰鹽及鋰電池產品價格持續下跌,盡管產品出貨量出現同比增加,但公司經營業績仍然難免出現大幅下降。

跌跌不休的鋰價,甚至可能還不是“雙王”所面臨的最大考驗。

※ SQM掌握全球最大的阿塔卡馬鹽湖

近來,鋰業“雙雄”海外資產先后遭遇權屬爭端。

2018年底,天齊鋰業以40.66億美元的價格買下了全球第二大鋰生產商、全球最大鹽湖資源阿塔卡馬鹽湖持有者SQM公司23.77%的股權,成為其第二大股東。

公司甚至不惜為這場“蛇吞象”背上巨額負債,直到2022年才完全償清。

但在智利鋰礦國有化浪潮下,根據SQM與智利國家銅業公司(Codelco)于5月31日簽署的合伙協議,自2025年起阿塔卡馬鹽湖的核心鋰業務將由Codelco對合營公司持有多數股權。

預計從2031年開始,SQM不再擁有其智利阿塔卡馬核心鋰業務的控制權。

公開信息顯示,2025-2030年,智利政府將通過智利銅業公司、智利生產促進局和其他有關財政機構獲得合資公司70%的經營利潤;2031年起,該比例將升至85%。

天齊鋰業的多年償債換來的巨額投資收益雖不至于“竹籃打水一場空”,卻也將在稀釋之下受到嚴重影響。

另據SQM在4月上旬披露的一則公告,天齊智利(Inversiones TLC SpA)曾要求召開臨時股東大會就該交易進行投票,SQM卻以合伙協議仍未最終簽訂等理由予以拒絕,并強調:“股東所表達的觀點對公司管理層不具有約束力,也不得解除管理層的責任”。

當地時間6月18日,智利金融市場委員會駁回公司提出召開股東大會的申請,天齊鋰業的“最后一搏”亦以失敗告終。

※ 墨西哥Sonora鋰黏土項目

無獨有偶,據贛鋒鋰業在6月25日發布的公告顯示,公司于2022年8月以不超過1.9億英鎊收購的Bacanora公司在墨西哥索諾拉州持有的Sonora鋰黏土項目也面臨“風雨飄搖”。

2023年8月,墨西哥礦業總局向Bacanora發出取消其在墨西哥持有的Sonora鋰黏土項目的9個礦產特許權的決議通知。

這意味著,贛鋒鋰業將失去在墨西哥經營Sonora鋰粘土項目的礦產特許權。而該項目總鋰資源量為約合 882 萬噸碳酸鋰當量,預計一期產能為2萬噸氫氧化鋰。

當前,贛鋒鋰業正在向墨西哥行政司法聯邦法院提起行政復議,該申請已經后者受理,尚未塵埃落定。

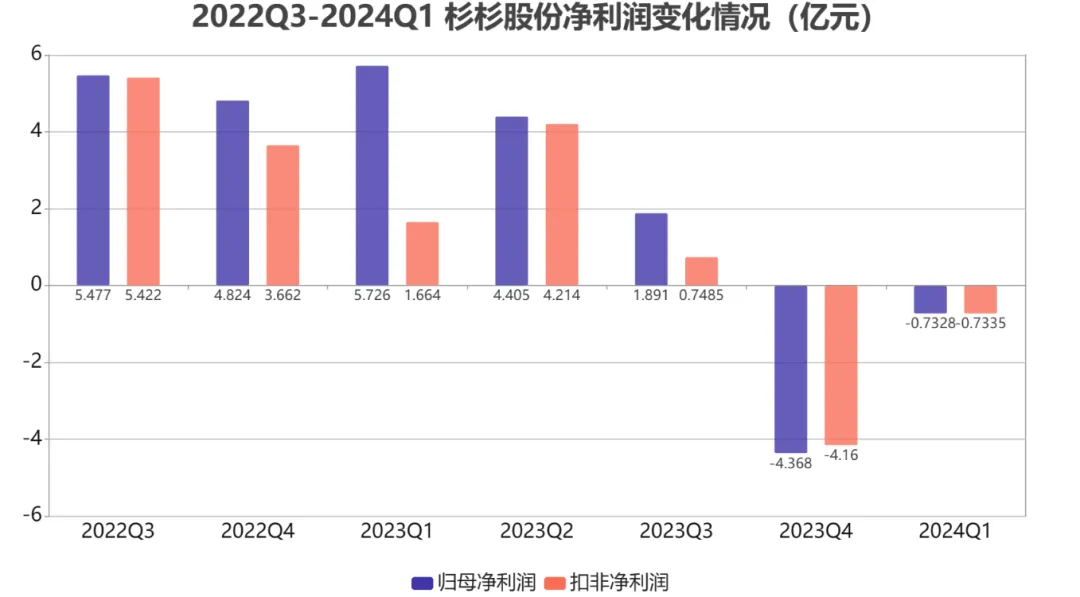

※ 圖表:杉杉股份凈利潤變化

來源:星球儲能所

值得一提的是,除上游鋰業雙王的業績帶頭急轉直下,已經將負極材料業務做到全球第一的杉杉股份亦是上半年凈利潤下滑幅度最大的企業之一。

杉杉股份表示,公司核心業務負極材料和偏光片業務所屬行業仍處于行業調整期,產品價格均持續承壓,行業盈利水平同比下降,受行業景氣度變化影響,負極材料和偏光片業務凈利潤均同比下降。

不過,到今年第二季度,其凈利潤已順利實現扭虧為盈,環比出現明顯改善,業績表現在同行業競爭對手中甚至可圈可點。

歸根結底,中上游企業所面臨的周期性下行困境,客觀而言仍是上一輪天價碳酸鋰及后續鋰價斷崖式下跌所造成的行業后遺癥。

受行業產能供過于求及下游電池客戶去庫存的雙重影響,中上游企業毛利率普遍收窄,部分企業價格甚至在成本紅線上徘徊,盈利空間的不斷縮小也成必然。

多氟多在業績預報中的陳述,也道出大部分中上游企業的困境所在:新能源行業競爭加劇,下游客戶需求低于預期,盡管公司產銷規模保持增長,但產品售價的持續下跌,仍使得主營業務毛利大幅下降,導致公司盈利能力降低。

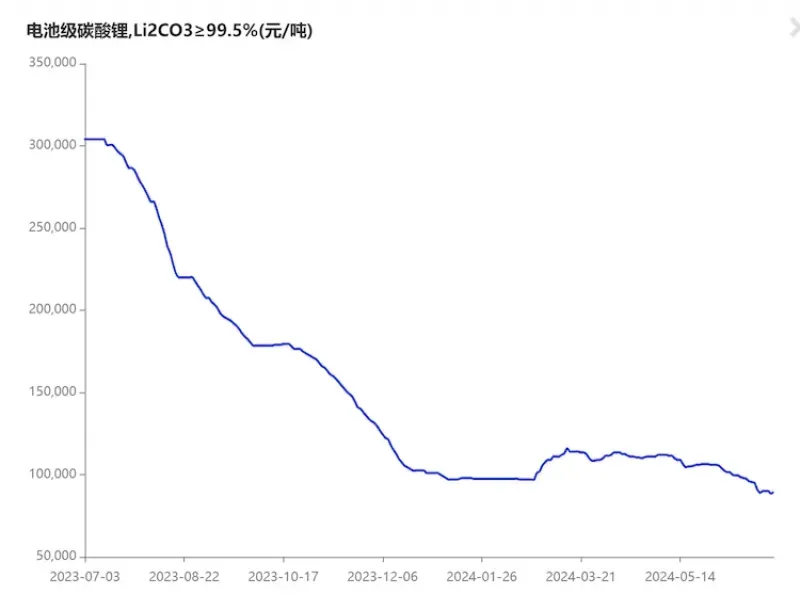

※ 圖表:電池級碳酸鋰價格變動情況

來源:mysteel.com

就鋰價現階段發展趨勢來看,電池級碳酸鋰價格似乎遠未達到能夠觸底的程度。

2024年以略高于10萬元/噸價格開局的碳酸鋰價格,上半年在10-11萬元/噸之間浮動,甚至在第二季度直到5月份還有一定程度的小幅上漲。

不過就在上個月,碳酸鋰價格接連跌破10萬元/噸、9萬元/噸兩道大關。6月25日,電池級碳酸鋰價格正式跌破9萬元/噸。

這一價格正是外采鋰精礦鋰鹽廠商的關鍵成本線。

見智研究分析認為,以最新的鋰精礦到岸價1100美元/噸和平均碳酸鋰加工費用1.75萬元/噸計算,電池級碳酸鋰成本至少是8.95萬元/噸。對于自供率不高的鋰鹽廠商來說,形勢極為緊迫。

但這或許仍非底線。早在去年就已經有不少行業分析人士認為,到8萬元/噸才算是基本探到了碳酸鋰的價格底線,甚至還有人認為5-6萬元/噸才是其底部價格。

就在碳酸鋰價格跌破9萬元/噸當天,以后端碳酸鋰產能聞名的鋰鹽巨頭志存鋰業宣布下屬金輝鋰業、天卓新材料夏季停產檢修。

以降低供應量實現挺價的行動,讓碳酸鋰價格短期應聲大漲,成功收復9萬元/噸關口,但鋰價下行趨勢難受根本影響。

上海有色網發布的最新數據顯示,截至7月15日,電池級碳酸鋰8.73-9.16萬元/噸,均價8.95萬元/噸,較上一工作日下跌0.03萬元/噸。